Polytems Hir ha condotto uno studio su 791 fondi britannici per identificare i fondi che investono in Italia, verificare quanti capitali sono stati allocati su società italiane quotate ed il tipo di investimento. Lo studio basato sui dati relativi ai mesi di Gennaio e Febbraio 2015, ha valutato i titoli azionari posseduti dai Fondi tracciando così l’interesse da parte dei gestori UK all’investimento in Italia.

L’indagine evidenzia che 192 case di investimento – composte da Fondi di investimento, Fondi Pensione, Hedge Funds, Società di Asset Management – di varia dimensione e con diverse caratteristiche (pari a circa 24,27% degli Holders analizzati) hanno impegnato risorse per investimenti in titoli azionari di 160 società italiane quotate alla Borsa di Milano, con la sola eccezione di Prada quotata alla Borsa di Hong Kong.

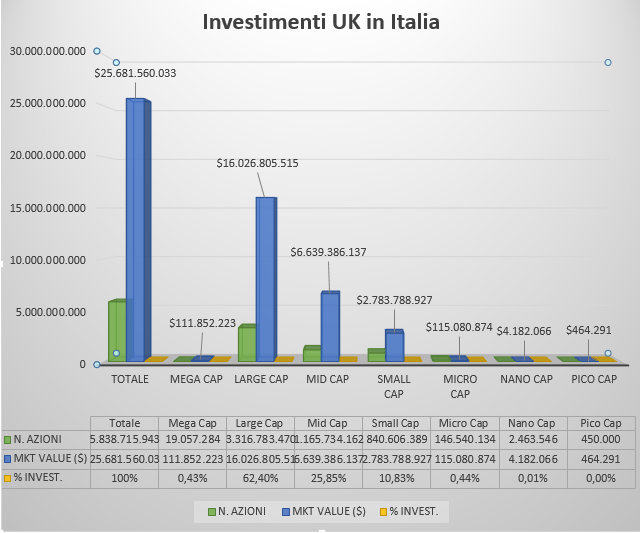

Il dato più rilevante sottolinea che gli investitori UK hanno impiegato capitali su società italiane per oltre 25 miliardi di dollari, prevalentemente allocati su Società a grande e media capitalizzazione detenendo una posizione complessiva pari a n. 5.838.715.943 di titoli azionari attivi nei diversi portafogli.

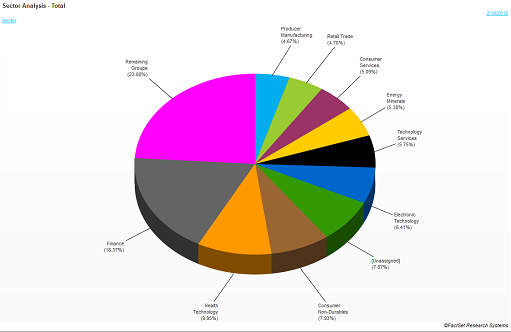

I settori oggetto di investimento

I settori industriali su cui i Fondi distribuiscono i capitali sono molteplici, come evidenzia il grafico che segue. Il settore predominante è quello finanziario che attrae il 18,37% degli investimenti complessivi, pari a circa 4,6 miliardi di dollari, immediatamente seguito da aziende impegnate nella produzione di tecnologie sanitarie, che attraggono il 9,95% degli investimenti UK pari a 2,5 miliardi di US$. Scendendo verso il basso troviamo investimenti in beni di consumo non durevoli che raccolgono il 7,93% pari a circa 1.9 miliardi di US$; l’elettronica che attrae il 6,41% con investimenti pari a 1.6 miliardi di dollari, ed i servizi tecnologici con il 5,75% pari a 1.4 miliardi di dollari. Si evidenziano poi investimenti complessivi pari al 31,75% dell’investimento corrispondenti a 7.9 miliardi di dollari, su società non rientranti nei settori sopra indicati.

Uno sguardo alle Società

Ad attrarre il maggior flusso di denaro, come sempre, sono le società a larga capitalizzazione (ovvero con market cap oltre i 10 miliardi di dollari), sulle quali confluiscono più di 16 miliardi di US$ (pari al 62,40% del totale investito) allocati in Italia da 137 UK Holder (pari al 71,35% del campione rilevato).

10 le società a larga capitalizzazione che raccolgono i maggiori consensi fra gli investitori britannici.

Prime fra tutte le Blue-Chips brilla l’Eni, su cui si concentra un investimento complessivo di 3.4 miliardi di dollari, pari a quasi il 13,27% degli investimenti totali sull’Italia, ed oltre il 21% degli investimenti sulla singola categoria. Segue Intesa Sanpaolo, che attrae il 12,23% degli asset allocati in Italia, per un totale di 3.1 miliardi di dollari.

Unicredit, Enel e Telecom Italia raccolgono invece rispettivamente 2.9, 1.7 e 1.3 miliardi di dollari, seguite da Atlantia, su cui è investito poco meno di un miliardo di dollari, mentre Luxottica e Snam raccolgono rispettivamente oltre 700 ed oltre 600 milioni di US$. In coda, con un certo distacco, Enel Green Power, con asset per oltre 200 milioni di dollari.

35 Società Mid Cap (con capitalizzazione tra i 2 e i 10 miliardi di dollari) attraggono gli investimenti di 115 fondi UK, con capitali complessivi per circa 6.6 miliardi di dollari (pari al 25,85% del totale degli investimenti diretti sull’Italia).

La mid cap che maggiormente attrae capitali nel panorama britannico è Azimut Holding, con oltre 600 milioni di dollari, il 2,34% del totale degli investimenti e più dell’11% dell’investimento totale sulla categoria, seguita a breve distanza da UBI e Prysmian, entrambe con asset intorno ai 400 milioni di dollari. A breve distanza si posizionano Mediaset e Pirelli, che raccolgono rispettivamente circa 365 e circa 347 milioni di dollari. Seguono EXOR (296 milioni), Recordati (293 milioni) e Finmeccanica (245 milioni), tallonate da istituti bancari quali Banca Generali (251 milioni), Mediobanca (229 milioni), Banca Popolare di Milano (205 milioni). Banca Monte dei Paschi di Siena (quasi 179 milioni), Mediolanum (quasi 172) e Banco Popolare (circa 171 milioni di US$).

Non mancano società del luxury come Moncler, Tod’s o Salvatore Ferragamo, su cui vanno a confluire investimenti pari rispettivamente a quasi 151, 76 e 60 milioni di dollari.

Ma si riscontra interesse anche sul settore delle infrastrutture dell’energia, con società come Terna o delle multi utilities come Hera, che attraggono capitali rispettivamente per 153 e 44 milioni di dollari.

Dalla ricerca emerge ancora un dato molto interessante. Sul primo mercato finanziario europeo sono 107 i fondi UK (pari al 55,7% del totale dei fondi britannici che investono in Italia) che mostrano interesse verso le società Small Cap italiane (società cioè con capitalizzazione di mercato da 250 milioni a 2 miliardi di dollari) che, per dimensione e struttura, rappresentano meglio di altre il tessuto socio-economico del nostro paese.

Le small cap italiane raccolgono investimenti per quasi a 2.7 miliardi di dollari complessivi (pari al 10,83% del totale investito), distribuiti su 69 società quotate, dei quali oltre 222 milioni di dollari, pari allo 0,86% del totale, confluiscono su Interpump.

A stretto giro Anima Holding raccoglie 153,8 US$, mentre SAVE raccoglie 151,8 US$ (pari a circa lo 0,59% del totale). Su Autogrill sono investiti invece quasi 148 milioni, lo 0,57% del totale, mentre su Brunello Cucinelli affluiscono quasi 143 milioni, lo 0,55%. Via via a scalare si trovano società più piccole quali Marr che raccoglie 138.1 milioni di dollari (0,53%), Ei Towers (135.1 milioni di dollari, pari allo 0,52%), Diasorin (124.4 milioni di dollari, lo 0,48%), Brembo (106,9 milioni di US$, lo 0,41%) e Ansaldo (103 milioni di dollari, pari allo 0,4%).

Molteplici i settori su cui si è investito. Questi vanno dalle società di ingegneria e costruzioni quali Astaldi (quasi 71 milioni di dollari, lo 0,27% del totale), Maire Tecnimont e Salini (su cui confluiscono – in entrambi i casi – circa 43 milioni di dollari), a società del luxury come Yoox (95.5 milioni), o imprese editoriali come RCS (49.6 milioni), Cairo Communication e L’Espresso (rispettivamente 19.8 e 16 milioni di dollari).

Vediamo invece cosa accade tra le società italiane che rientrano fra le Micro Cap (società con capitalizzazione compresa tra i 250 milioni e i due miliardi di dollari).

Sono 41 le aziende che catturano l’interesse di 30 investitori UK, raccogliendo asset finanziari per circa 115 milioni di dollari, pari allo 0,44% del totale investito in Italia. In questa categoria 3 società raccolgono investimenti significativi. Al primo posto spicca Newron Pharmaceuticals seguita a ruota da Juventus Football Club (sulle quali gli investitori hanno allocato rispettivamente circa 18.4 e 16 milioni di dollari), e da Vianini Lavori che raccoglie 13.3 milioni di dollari.

Con un buon distacco rispetto alle precedenti la competizione è avvenuta tra 38 società micro cap sulle quali è stato allocato complessivamente un investimento pari a circa 67.3 milioni di dollari. Tra queste Space, Emak, Biesse, Sabaf, Aeffe e Cembre hanno raccolto investimenti tra i 7 ed 4 milioni di US$. Mentre tra le più piccole El.En., B&C Speakers, Elica, SAES Getters e d’Amico International Shipping raccolgono investimenti tra i 3.8 milioni di dollari ed 1.4 milioni di US$.

Manifestazione di interesse anche per le società Nano Cap, (capitalizzazione inferiore ai 50 milioni di dollari). 6 le società italiane della categoria che nel periodo analizzato hanno attratto investimenti da parte dei fondi UK, per un totale complessivo di circa 4 milioni di dollari. Le due società, su cui sono allocati asset più significativi, sono Industrial Stars of Italy e Leone Film Group, entrambe in grado di raccogliere investimenti superiori al milione di dollari. Seguono Il Sole 24 Ore, con investimenti pari a quasi 700 mila dollari, e Vianini Industria, con circa 345 mila dollari, mentre KI Group e Agronomia restano invece sotto i 200 mila dollari.

Entra nell’analisi anche una società Pico Cap, (capitalizzazione inferiore ai dieci milioni di dollari). Sunshine Capital Investments ha attratto capitali per circa 464 mila dollari. Seppur con un’incidenza minima sul totale, anche una piccola azienda può trovare spazio nel portafoglio di investitori interessati al mercato AIM.

Differenziazione dei prodotti finanziari

Da segnalare il fatto che gli investimenti sono indirizzati talvolta su più prodotti finanziari azionari emessi dalle singole società: tra le large cap c’è Telecom, che attrae capitali su tre diversi titoli (SpA, Rsp e Sponsored ADR). Seguono, sempre con tre titoli, Banca Intesa (SpA e azioni di risparmio non convertibili), Luxottica (SpA e Sponsored Adr) ed Eni (SpA e Sponsored ADR).

Interesse su due titoli anche per le small cap Danieli &Co. (SpA e azioni di risparmio non convertibili), Italmobiliare (SpA e Rnc) e IGD (SpA e Diritto 2014-17.10.14 per azioni IGD).

Quanto alle mid cap, diversi titoli emessi anche da Pirelli (SpA e azioni di risparmio non convertibili) e Saipem (SpA e azioni di risparmio convertibili). Sono invece tre i titoli finanziari della mid cap Unipolsai che suscitano interesse sul listino britannico (SpA, Azioni di risparmio non convertibili a post raggruppamento, e Class B). Segnaliamo, invece fra le micro cap, solo Saes Getters, che si presenta sul mercato UK con due diversi titoli finanziari: SpA e Azioni di Risparmio non convertibili.

L’investimento complessivo indirizzato sui titoli alternativi ai principali è pari a quasi 650 milioni di dollari.

I fondi

Analizzando, in ultima istanza, gli attori del processo di investimento, si conferma ancora una volta la tendenza ad un maggiore investimento da parte dei grandi fondi generalisti. Al primo posto brilla BlackRock, un big che sulla Penisola ha allocato un capitale totale di oltre 2.6 miliardi di dollari, immediatamente seguito da State Street Global Advisors, con circa 2.3 miliardi di dollari. Mentre Fidelity Management & Research Co., JPMorgan Asset Management e Schroder Investment Management rispettivamente investono in Italia asset intorno al miliardo di dollari seguiti dai circa 800 milioni di dollari di Invesco e UBS e dai circa 600 milioni di Pamplona Capital Management, il fondo del magnate russo Alex Knaster.

Differenziato nella tipologia e nei volumi, l’investimento dei fondi UK sull’Italia appare nel complesso interessante, e l’Italia negli ultimi due anni sembra attrarre maggiori investimenti. I mercati finanziari che continuano a raccogliere il maggior numero di investimenti indipendentemente dal settore sono l’MTA e lo STAR con preferenze delle società dei listini FTSEMIB e All STAR, mentre interesse piuttosto basso si riscontra per le società quotate all’AIM sulle quali solo 3 investitori UK allocano i loro investimenti.

Il dato finale interessante emerso dalla ricerca riguarda l’evidenza di 272 investitori UK che gestiscono fondi attivi sull’Europa, dai quali non si rilevano ancora investimenti visibili sull’Italia ma che dunque guardano – o potrebbero potenzialmente guardare – con interesse anche ad investimenti futuri sulla nostra Penisola, avendo già gli strumenti finanziari a disposizione.